راز روسی مهار شوک ارزی

بهروزترینها– سیاستگذاری علمی و متعارف پولی روسیه، در کوتاهمدت توانست باعث ایجاد ثبات شود؛ هرچند که تداوم جنگ و تشدید تحریمها، در بلندمدت میتواند این ثبات را از بین ببرد. حرکت سیاستگذار پولی روسیه، میتواند برای اقتصاد ایران و ترکیه آموزنده باشد. دو سال پیش و در بهار ۹۹، انتظارات ناشی از احتمال تمدید تحریمها و انتخاب مجدد ترامپ، یک شوک به اقتصاد ایران وارد کرد که مواجهه غلط با آن به شکل کاهش نرخ سیاستی سود بانکی به ۸درصد، شرایط را برای رشد مهیب نقدینگی و بیثباتی بازارها تشدید کرد. در آن زمان واکنش پولی مناسب میتوانست باعث ایجاد ثبات در کوتاهمدت و مانع از چربیگیری بازارها شود تا در سطح قیمتی بسیار پایینتری اقتصاد ایران به نیمه دوم سال ۱۳۹۹ وارد شود.

سیاستگذار پولی در روسیه با بهرهگیری به موقع از نرخ بهره به عنوان یک ابزار علمی و امتحان شده در دنیا، توانست پس از شوک جنگ و تحریمها، نوسان اقتصادی را در کوتاهمدت مدیریت کند. این ابزار میتوانست در بهار ۹۹ به یاری سیاستگذار در اقتصاد ایران آید تا از بروز «ابرنوسان» جلوگیری کند، اما نه تنها از این ابزار بهره گرفته نشد، بلکه نرخ بهره منفی، زمینه بروز التهاب بیشتر را فراهم کرد. ترکیه نیز که با جنگ و تحریم دست و پنجه نمیکند، به دلیل اشتباهات در سیاستگذاری پولی، در حال حاضر یکی از بالاترین تورمها را تجربه میکند و نرخ تورم این کشور به بیش از ۶۱درصد رسیده است.

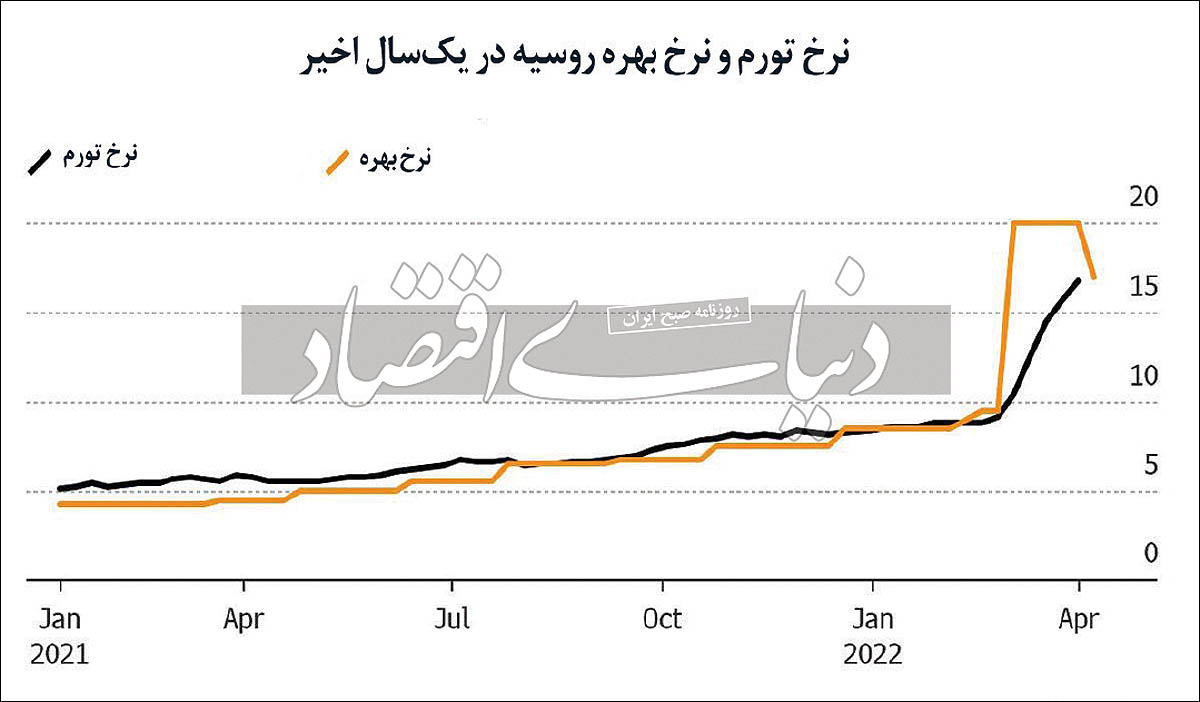

الویرا نابیولینا، رئیس کل بانک مرکزی روسیه، در سال ۲۰۱۴ نیز با بهرهگیری از یک سیاست پولی کارآمد توانست اقتصاد روسیه را از یک بحران خارج کند. حال به نظر میرسد که برای بحران کنونی نیز توانسته با بهرهگیری به موقع از سیاست پولی کارآمد، آرامش را به روسیه بازگرداند، هر چند که ادامه جنگ و تشدید تحریمها کار او را سخت خواهد کرد. روز جمعه بانک مرکزی روسیه اعلام کرد که با توجه به ثبات ایجاد شده در اقتصاد این کشور و کاهش ریسکهای مالی، نرخ بهره سیاستی را ۳ واحددرصد کاهش داده و به ۱۷درصد رساند. این در حالی است که در پی آغاز جنگ با اوکراین و وضع تحریمهای اقتصادی از سوی غرب، بانک مرکزی این کشور بلافاصله نرخ بهره را تا دوبرابر افزایش داد و از حدود ۹ به ۲۰درصد رساند. با اعمال محدودیت بر ورود و خروج سرمایه از سوی کرملین، ارزش پول ملی روسیه با ثبات شد و به سطح پیش از آغاز جنگ رسید. با کاهش ریسکهای مربوط به بازارهای مالی و نوسانات نرخ بهره، سیاستگذار توجه خود را به مقابله با رکود به وسیله سیاست پولی معطوف کرده است. کارشناسان معتقدند که تجربه روسیه در بهرهگیری از ابزار نرخ بهره برای کنترل تورم و جلوگیری از نوسانات بزرگ در اقتصاد درس بزرگی برای سیاستگذاران کشور دارد که چگونه از این ابزار برای کنترل نوسانات اقتصادی در کوتاهمدت استفاده کنند. اقتصاد ایران در بهار سال ۹۹ نیز با یک شوک خارجی روبهرو شد، اما انفعال سیاستگذاری مناسب باعث شد که التهاب بازارها تشدید شود. در آن زمان انتظار تمدید حضور ترامپ در مقام ریاست جمهوری و افزایش تحریمها، باعث تحریک انتظارات تورمی شد. از سوی دیگر، استقراض دولت از بانک مرکزی به منظور تامین حقوقها، نرخ رشد پایه پولی را افزایش داد و عرضه پول، نرخ سیاستی بهره را بالا برد. در این وضعیت، سیاستگذار پولی، به عنوان مسوول ثبات بخشی به فضای اقتصاد کلان، میتوانست از ابزارهای خود برای جلوگیری از بروز حباب استفاده کند. اتفاقی که نیفتاد تا حباب داراییها در تابستان ۹۹ به ابرنوسانی در اقتصاد کشور تبدیل شود که هم در زمان صعود و هم در زمان نزول شاخص به اقتصاد کشور ضربه بزند. اثرات منفی این پرش قیمتها، هنوز هم در اقتصاد کشور رخ نمایی میکند.

ایجاد ثبات موقت در روسیه

درپی آغاز جنگ روسیه و اوکراین در ۲۴ فوریه سالجاری میلادی، کشورهای غربی، حمله روسیه به اوکراین را با تحریمهای اقتصادی بیسابقه و قطع دسترسی این کشور به سیستمهای مالی جهانی پاسخ دادند. در واکنش به این اقدام کشورهای غربی، بانک مرکزی روسیه با افزایش چشمگیر ۵/ ۱۰ واحددرصدی، نرخ بهره سیاستی این کشور را به ۲۰درصد رساند؛ اقدامی که به منظور کنترل تورم احتمالی در اقتصاد این کشور صورت گرفت و با بررسی آمارها میتوان دریافت که در دهههای اخیر بیسابقه بوده است. حال پس از ایجاد آرامش نسبی، تاکتیک بانک مرکزی روسیه تغییر کرده است. در جدیدترین تصمیم، بانک مرکزی روسیه نرخ بهره سیاستی خود را ۳ واحددرصد کاهش داد و به سطح ۱۷درصدی رساند. این نهاد در توضیح این اقدام خود اعلام کرد با توجه به افزایش ارزش روبل در هفتههای اخیر و کاهش فشارهای تورمی نرخ بهره را پائین آورده است تا بخشی از تاثیر تحریمهای غرب تعدیل شود. براین اساس الویرا نابیولینا، سکاندار بانک مرکزی روسیه، اعلام کرده است که تصمیم امروزش منعکسکننده کاهش خطرات ناشی از سطح تورم، کاهش فعالیتهای اقتصادی و کاهش ریسکهای ثبات مالی است. در واقع بانک مرکزی روسیه میگوید که دیگر ریسک مالی فزایندهای وجود ندارد و میتواند اندکی از سیاستهای سختگیرانه پولی خود را تعدیل کند. تحلیلگران حرکت از پیشتعیین نشده روز جمعه را نشانه این میدانند که حالا که به نظر میرسد تلاشها برای ایجاد ثبات در سیستم مالی به ثمر نشسته است، بانک مرکزی روسیه تمرکزش را بر اقتصاد در حال جنگ این کشور معطوف کرده است. از طرفی تورم سالانه در روسیه تا اول آوریل به ۷/ ۱۶درصد رسید که بالاترین میزان از مارس ۲۰۱۵ به حساب میآید. نکته قابلتوجه کاهش اخیر نرخ بهره در روسیه، مثبت ماندن نرخ حقیقی این متغیر است که این سیاست به کنترل و مدیریت انتظارات تورمی در دوره جدید، کمک خواهد کرد.

ثبات نسبی در اقتصاد روسیه

با وضع تحریمهای مالی و اقتصادی غرب و ترک روسیه از سوی شرکتهای غربی، خروج سرمایه از روسیه شدت گرفت و روبل به سرعت شاهد کاهش ارزش بود. اقتصاد روسیه و بازارهای مالی این کشور در پی سقوط ارزش پول ملی آن شرایط بیثباتی را تجربه کردند. سیاستگذار که از ابزار نرخ بهره استفاده کرده بود، برای کنترل این وضعیت و متوقف کردن روند نزولی ارزش روبل چارهای به جز سد کردن راه ورود و خروج سرمایه به این کشور نداشت و کرملین طی دستوراتی چندگانه، گردش آزادانه سرمایه را محدود کرد. موظف کردن شرکتها به فروش ۸۰درصد ارز صادراتی خود، منع آنها از پرداخت سود به سرمایهگذاران خارجی و محدود کردن برداشت از حسابهای ارزی به ۱۰هزار دلار، از جمله اقداماتی هستند که دولت روسیه برای کنترل گردش آزاد سرمایه انجام داد. در پی این اقدامات روبل ارزش از دست رفته خود را بازیافت و به نرخ برابری با دلار پیش از جنگ رسید. در این شرایط روسیه دیگر یک اقتصاد باز محسوب نمیشود، بلکه یک سیستم مالی بسته است. اثربخشی این اقدامات دولت روسیه به این معنی است که بانک مرکزی برای حمایت از ارز به نرخ بهره بالاتر اتکای کمتری دارد و در برابر رکود احتمالی میتواند با فراغ بال بیشتری به حمایت از اقتصاد این کشور بپردازد. البته تداوم تحریمها و افزایش هزینههای جنگ، میتواند یک تهدید بزرگ برای اقتصاد روسیه باشد و هر چقدر که سیاست پولی این کشور کارآ باشد، در برابر وضعیت شوکهای به وجود آمده نتواند مقاومت کند. اما تجربه ماههای اخیر نشان داد که چطور یک سیاست پولی مناسب و معتبر، که در کشورهای موفق دنیا استفاده میشود، میتواند در کوتاهمدت شوکهای خارجی را مهار کرده و انتظارات تورمی را کنترل کند. کارشناسان پیشبینی میکنند که بستن حساب سرمایه و قطع ارتباط اقتصاد روسیه با کشورهای دیگر در بلندمدت میتواند آسیب قابلتوجهی به اقتصاد این کشور وارد کند.

شوک خارجی به اقتصاد ایران و تعلل سیاستگذاری

رویکرد مناسب سیاستگذار پولی روسیه، توانست شوک قابلتوجه جنگ به اقتصاد را تاحدودی کم اثر کند و شرایط اقتصادی را با ثبات نگه دارد. اما نکته قابلتوجه این است که حدود ۲ سال قبل، در اقتصاد ایران یک شوک خارجی با پاسخ نامناسب سیاستگذاری، شرایط ملتهب اقتصاد ایران را تشدید کرد. در بهار سال ۹۹، انتظارات مربوط به تشدید تحریمها و تداوم ریاست جمهوری ترامپ باعث شد که انتظارات تورمی شاهد تحولاتی باشد. در انتهای سال ۹۸، دولت به دلیل تامین منابع بودجهای و پرداخت حقوقها، دست به استقراض از بانک مرکزی زد. در این شرایط تغییر انتظارات و افزایش رشد نقدینگی و عرضه پول باعث افت نرخ سود بازار بین بانکی به سطح ۸درصد شد. در آن زمان انفعال سیاست پولی باعث چربیگیری بسیاری از بازارها نظیر بورس، ارز، مسکن و… شد و حتی نرخ بهره منفی، این سیگنال را به آحاد اقتصادی داد که سرمایهگذاری در بازارهای دارایی، به صرفه است. افزایش نسبت پول به شبه پول در آن زمان نشان میداد که سپردههای بلندمدت در حال تبدیل به سپردههای جاری و پول در دسترس است. این سیاست اشتباه، یک ابرنوسان در اقتصاد ایران به بار آورد که آثار و پیامد آن هنوز در اقتصاد وجود دارد. حال آنکه اگر سیاست پولی با عملیات بازار باز میتوانست به خوبی عمل کند و نقدینگی اضافی را از بازار جمع کند، بازارها شاهد چنین التهابی نبودند. در این زمان اتفاقا نرخ بهره واقعی منفی، به بانکها نیز سیگنال داد که با اضافه برداشت بیشتر از بانک مرکزی، در بازارهای سهام، ارز و مسکن سرمایهگذاری کنند. یعنی نهتنها نقدینگی از اقتصاد جمعآوری نشد، بلکه رشد نقدینگی به شکل درونزا تشدید شد. در این زمان بخش قابلتوجهی از تسهیلات نیز در حمایت از کارگزاریها از سوی بانکها اعطا شد که منجر به ناترازی بانکها و تشدید استقراض شد. سیاستگذار نیز در آن زمان به جای کنترل نوسان در بازارها، از افزایش انفجاری شاخص بورس استقبال میکرد و به جای کنترل نوسان، در تنور آن میدمید. حال آنکه بهرهگیری از ابزار مناسب سیاست پولی میتوانست شرایط را برای ثبات بخشی در کوتاهمدت فراهم کند.

حرکت ترکیه در مسیر مخالف

نکته قابلتوجه این است که ترکیه که نه با تحریمها دست و پنجه نرم میکند و نه جنگی در این کشور وجود دارد، با یک سیاستگذاری پولی بازنده باعث شده که اقتصاد این کشور از نرخ تورم از ۶۱درصد عبور کند و نوسانات نرخ ارز این کشور نیز ادامه دارد. اردوغان برخلاف پوتین، با کنار گذاشتن اقتصاددانان این کشور تاکید داشت که باید نرخ بهره را در شرایط تورمی کاهش داد و افزایش نرخ بهره را معادل افزایش نرخ تورم معرفی کرد. مسیر اشتباهی سیاستگذار پولی ترکیه نشان میدهد که چطور یک کشور که درگیر شوکهای خارجی نیست، میتواند به سمت به تورم بالا و بیثباتی حرکت کند، اما کشوری که درگیر جنگ بود، توانست با بهرهگیری از سیاست پولی مناسب، شوک برونزا به اقتصاد را مهار کند.

توجه به هدفگذاری تورمی

نکته قابلتوجه این است که اقتصاد ایران در دهههای اخیر اسیر تورم قابلتوجه است. در حالی که برخی تحریمها را عامل تحریمها میدانند، اما اقتصاددانان معتقدند که ریشههای تورم در اقتصاد ایران، بیشتر به سیاستگذاری نامناسب برمیگردد. طی ۵ دهه اخیر، عدمتعادل در ترازنامه بانکها و بودجه کشور باعث افزایش متغیرهای پولی شده و سیاستگذار نیز برای کنترل تورم، راهی به جز لنگر کردن ارز نداشته است. نتیجه این بود که تا زمانی که سیاستگذار به منابع ارزی دسترسی داشت، میتوانست تورم را در یک سطح کنترل کند. ترکیه نیز که توانسته بود حدود ۱۵ سال تورم خود را با ابزار متعارف پولی، پایین نگه دارد، در سالهای اخیر در مسیر انحرافی قدم گذاشته و دوباره اقتصاد را وارد تورم بالا کرده است.

در سه دهه اخیر، اکثر کشورها توانستهاند با بهرهگیری از مکانیزم عملیات بازار باز و هدفگذاری تورمی، نرخ تورم را در سطح هدفگذاری خود نگه دارند. تجربه اخیر سیاستگذار پولی روسیه بار دیگر بر این نکته صحه میگذارد که سیاستگذار با استفاده از ابزار سیاست پولی میتواند در مواقع اضطراری و در کوتاهمدت ثبات را به بازارها برگرداند و از افزایش تورم یا وقوع رکود جلوگیری کند. بهرهگیری از هدفگذاری تورمی به جای لنگرسازی ارزی باعث میشود که نرخ تورم در بلندمدت همواره در سطح هدفگذاری حرکت کند و در کوتاهمدت اثر شوکهای برونزا بر بازارها را کنترل کند. در روسیه نیز استفاده از این ابزار در شرایط کوتاهمدت توانسته آرامش نسبی را به روبل وارد کند، به بیان دیگر نرخ بهره در روسیه در واکنش به شرایط جنگ دوبرابر شده و حال با کاهش التهابات جنگی به مرور در حال کاهش است. این ابزار یک آرامش موقت در روسیه ایجاد ایجاد کرده است. اما اگر شوکهای جنگ و تحریمهای روسیه تشدید پیدا کند، حتی استفاده صحیح این ابزارها نیز نمیتواند خیلی برای ایجاد ثبات در روسیه کمک کند. نکته قابلتوجه اینکه شوک بهار ۹۹ اقتصاد ایران نیز یک شوک موقت ناشی از تشدید تحریمها بود که اگر ابزار کنترل شوک در کوتاهمدت به خوبی عمل میکرد، نوسانی که در بهار سال ۹۹ در بورس و سایر بازارها ایجاد شده بود کنترل میشد و به مرور با بازگشت شرایط به وضعیت عادی نرخ بهره نیز به سطوح نرمال بازمیگشت. پوست اندازی سیاست پولی در اقتصاد میتواند سیاستگذاران و اقتصاد یک کشور را در مقابل بروز شوکهای خارجی، واکسینه و ضد ضربه کند.

منبع: دنیای اقتصاد